Qu'est-ce que la taxe sur les bureaux ?

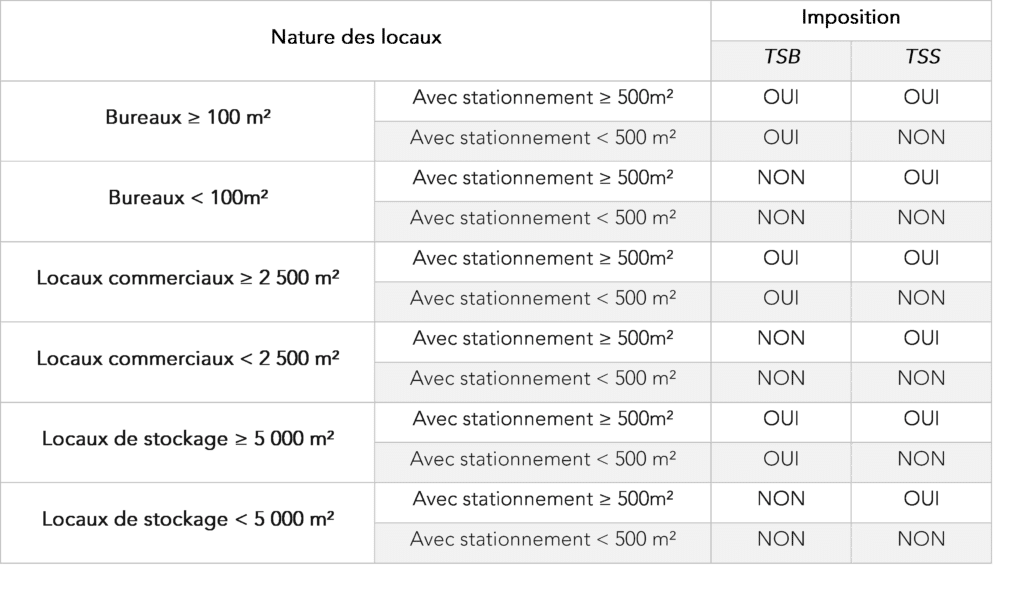

En région Île-de-France, les contribuables sont assujettis à deux impositions, d’une part une taxe sur les bureaux et d’autre part, une taxe additionnelle sur les surfaces de stationnement.

Premièrement, la TABIF correspond à la taxe annuelle sur les bureaux en Île-de-France. Entrent dans son champ d’application, les locaux à usage de bureaux et assimilés, les locaux commerciaux, les locaux de stockage et les surfaces de stationnement.

Deuxièmement, la TASS, quant à elle, est une taxe additionnelle sur les surfaces de stationnement qui s’applique aux surfaces de stationnement faisant l’objet d’une exploitation commerciale ou étant annexées aux locaux entrant dans le champ d’application de la TABIF.

Dans quel cadre cette taxe a-t-elle été mise en place ?

Cette taxe a été instaurée le 1er janvier 1990 afin de favoriser la politique d’aménagement de la région d’Île-de-France. Initialement, cette taxe ne concernait que les locaux à usage de bureaux d’une superficie supérieure à 100 m². Son montant variait en fonction de la localisation du local, avec un découpage en 3 circonscriptions.

Par la suite, elle a progressivement étendu son champ d’application en 1999 par l’intermédiaire de la loi de finances, aux locaux commerciaux de plus de 2 500 m² et aux locaux de stockage de plus de 5 000 m². Aujourd’hui, 4 circonscriptions scindent la région Ile-de-France, avec un tarif propre à chacune. L’objectif de cette taxation est d’assurer le financement du Grand Paris Express.

La loi de finances pour 2023 étend le champ d’application de la taxe sur les bureaux. En effet, l’Île-de-France n’est plus la seule région concernée par cette taxe puisque cette dernière s’applique dorénavant à certaines départements de la région PACA, en vue de financer la nouvelle ligne Provence Côte d’Azur. Le rendement pour l’année 2023 est estimé à 20M d’euros par an.

La taxe sur les bureaux en région PACA s’appliquera de la même manière qu’en Île-de-France puisque les personnes privées et publiques, propriétaires de locaux à usage de bureaux, de locaux commerciaux, de stockage et de surfaces de stationnement seront redevables de cette taxe.

Quelles sont les régions concernées par la taxe sur les bureaux ?

Comme vu précédemment, la TABIF ne concernait, initialement, que les locaux à usage de bureaux, les locaux commerciaux, les locaux de stockage et les surfaces de stationnement situés dans la région Île-de-France.

Néanmoins, depuis le 1er janvier 2023, une nouvelle taxe sur les locaux à usage de bureaux, les locaux commerciaux, les locaux de stockage et les surfaces de stationnement a été instituée dans les départements des Bouches-du-Rhône, des Alpes-Maritimes et du VAR.

Afin de procéder à la déclaration des différents locaux redevables, les propriétaires des locaux assujettis à cette taxe ont jusqu’au 30 juin 2023 pour procéder aux déclarations et aux premiers paiements. À titre exceptionnel, les contribuables ont un délai de 4 mois pour procéder à leur déclaration.

Ainsi, compte tenu de l’agrandissement du champ d’application de la TABIF, nous allons la dénommer « taxe sur les bureaux » (TSB) au sein de cet article, afin de parler indistinctement de la région Île-de-France et de la région PACA.

Quand intervient le paiement de la taxe ?

Tant la TSB que la TASS doivent faire l’objet d’une déclaration de la part du propriétaire du local. En effet, le contribuable doit déclarer sa TSB par l’intermédiaire du formulaire n°6705-B ; quant à la TASS, sa déclaration se fait par le biais du formulaire n° 6705-TS

Le propriétaire des locaux doit donc effectuer sa déclaration de TSB et/ou de TASS et procéder au paiement de ces dernières avant le 1er mars de l’année en cours. Il convient de préciser qu’en cas de propriétaire différent entre le local et les surfaces de stationnement, chacun des propriétaires dépose le formulaire concerné : l’un déposera le formulaire n°6705-B et l’autre déposera le formulaire n° 6705-TS.

⚠ Cette déclaration se fait chaque année et à l’initiative du propriétaire.

Qui est redevable ?

Tous les propriétaires sont redevables de la taxe. Afin d’établir le redevable de la taxe, il convient de regarder le propriétaire des locaux au 1er janvier de l’année. Toutefois, le propriétaire peut faire supporter le poids de la taxe au locataire si le bien est loué.

⚠ Le contribuable sera redevable de la taxe même en cas d’inoccupation des locaux. De plus, elle est due pour l’année entière même en cas de cession ou de changement d’affectation au cours de l’année. Le propriétaire doit établir une déclaration pour l’ensemble de ses locaux situés dans la même circonscription.

À titre d’exemple, si vous êtes propriétaire d’un bien situé dans le 15ème arrondissement et d’un autre situé en Seine-et-Marne, vous devez établir deux déclarations, car les locaux imposables ne dépendent pas du même poste de trésorerie de l’administration fiscale. De plus, le tarif appliqué au m² n’est pas le même suivant les circonscriptions.

Quels sont les locaux taxables ?

Les locaux soumis à la TSB sont les locaux qui réunissent trois critères cumulatifs :

- Être situés en Île-de-France ou au sein de la région PACA ;

- Excéder un seuil de surface fixé par la loi ;

- Faire partie des catégories de locaux taxables.

→ S’agissant de la région d’Île-de-France, la taxe sur les bureaux s’applique pour les locaux sis Paris et dans les départements suivants : Hauts-de-Seine, Seine-Saint-Denis, Val-de-Marne, Essonne, Yvelines, Val d’Oise et Seine-et-Marne.

→ S’agissant de la région PACA, la taxe sur les bureaux s’applique dans les départements des Bouches-du-Rhône, du Var et des Alpes-Maritimes.

Pour définir les locaux assujettis à la taxe sur les bureaux, différents seuils ont été instaurés en fonction de l’activité exercée au sein des locaux. Ce faisant, font partie du champ d’application de la TSB :

- Les locaux à usage de bureaux ayant une superficie supérieure à 100m² ;

- Les locaux commerciaux d’une superficie supérieure à 2 500m² ;

- Les locaux de stockage disposant d’une superficie supérieure à 5 000m² ;

- Les parcs d’exposition, locaux à usage principal de congrès d’une superficie supérieure à 5 000 m² ;

- Les surfaces de stationnement ayant une superficie d’au moins 500 m².

⚠ A noter que dès lors que ces seuils sont dépassés, la surface retenue pour le calcul de la taxe correspond à l’intégralité de la surface du local, soit dès le premier mètre carré.

QU'EST-CE QU'UN LOCAL A USAGE DE BUREAUX ?

Les locaux imposables au sein de la catégorie des locaux à usage de bureaux sont :

- Les bureaux à proprement dits et leurs dépendances immédiates et indispensables destinées à l’exercice d’une activité, utilisés par des personnes physiques ou morales, les organismes professionnels, les établissements ou organismes publics, l’État ou les collectivités territoriales ;

- Les locaux professionnels destinés à l’exercice des activités libérales ;

- Les locaux des associations, poursuivant ou non un but lucratif, et leurs dépendances ;

- Les locaux compris dans un ensemble immobilier de bureaux et mis à la disposition du CSE et des représentants du personnel.

QU'EST-CE QU'UN LOCAL COMMERCIAL ?

De même, les locaux imposables en tant que local à usage commercial à la taxe sur les bureaux sont :

- Les locaux destinés à l’exercice d’une activité de commerce de détail ou de gros et de prestations de services à caractère commercial ou artisanal et leurs réserves attenantes affectées en permanence à ces activités ;

Ainsi, la catégorie « local commercial » vise les locaux destinés à la vente, mais également les locaux destinés à la réalisation de prestations de services de nature commerciale ou artisanale.

QU'EST-CE QU'UN LOCAL DE STOCKAGE ?

Quant aux locaux de stockage, ils sont assimilés aux entrepôts suivants :

- Les locaux ou aires couvertes destinés à l’entreposage de produits, de marchandises ou de biens, non intégrés à un établissement de production ;

- Les locaux et aires couvertes à usage de stockage (à l’exception de ceux dépendant directement d’un établissement industriel, d’un atelier de fabrication ou d’une exploitation agricole).

⚠ Les parcs d’exposition et les locaux à usage principal de congrès s’apparentent à des locaux de stockage.

Précision relative aux changements d’affectation ou de travaux

Par ailleurs, les locaux destinés à l’exercice d’une activité commerciale ou d’une activité professionnelle et qui sont vacants au 1er janvier de l’année d’imposition entrent dans le champ d’application de la TSB et de la TASS dès lors qu’ils sont aménagés ou conçus en vue de l’exercice d’une activité entrant dans le champ d’application de la taxe.

Existe-t-il des exonérations ?

En matière de taxe sur les bureaux, il existe de nombreuses exonérations.

- Les locaux situés en Zone France Urbaine : c’est à dire les locaux de bureaux, les locaux commerciaux, les locaux de stockage et les surfaces de stationnement situés en zone franche urbaine (ZFU). À noter que si une surface de stationnement est située partiellement en ZFU, l’exonération s’applique uniquement à la partie située dans la zone. Il en est de même pour les surfaces de stationnement imposables à la taxe sur les surfaces de stationnement.

- Les Parcs relais : c’est-à-dire les locaux et les aires des parcs relais, indifféremment que l’accès soit payant ou non. À quoi correspond un « parc relais » ? Il s’agit des parcs de stationnement assurant la liaison vers différents réseaux de transport en commun. L’objectif de ces aires est de faciliter l’accès des voyageurs à ces réseaux.

⚠ L’exonération porte uniquement sur les places de stationnement utilisées en tant que parc relais.

- Les locaux de fondations et associations : c’est-à-dire les associations et fondations reconnues d’utilité publique pour les locaux qui leur appartiennent et au sein desquels elles exercent leur activité.

⚠ Les locaux des associations et des fondations, non reconnues d’utilité publique, sont imposables.

- Les locaux de stockage des coopératives agricoles : c’est-à-dire ceux appartenant à des coopératives agricoles ou à leurs unions (incluant ceux utilisés à des fins de conditionnement ou de reconditionnement).

- Les locaux spécialement aménagés :

⇒ les locaux spécialement aménagés pour abriter des archives et pour l’exercice d’activités de recherche ou à caractère social, éducatif, sanitaire ou culturel ;

⇒ les locaux administratifs, les surfaces de stationnement des établissements publics d’enseignement du premier et du second degré ainsi que ceux des établissements privés sous contrat d’association et sous contrat simple.

- Les terrains de sport extérieurs : c’est-à-dire ceux qui contribuent à l’activité du local commercial attenant.

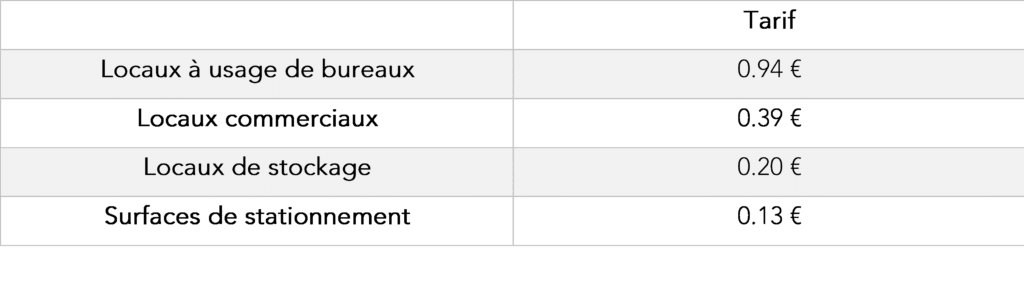

Quels sont les tarifs applicables ?

Les tarifs sont actualisés au 1er janvier de chaque année. Il faut souligner que ces derniers diffèrent selon la catégorie des locaux et la circonscription tarifaire.

Tarif pour la région PACA

Les départements de la région PACA concernés par la TSB ne font pas l’objet de tarifs différents selon les zones comme c’est le cas pour la région Île-de-France. Plus précisément, les tarifs de la taxe sur les bureaux en région PACA s’appliquent indifféremment que l’on se trouve dans les Bouches-du-Rhône ou dans le VAR par exemple.

Tarif pour l'Ile-de-France

En Île-de-France, les tarifs diffèrent selon les circonscriptions :

- Circonscription premium : certains arrondissements de Paris et certaines communes du département des Hauts de Seine ;

- Deuxième circonscription : les autres arrondissements de Paris et les autres communes du département des Hauts-de-Seine ;

- Troisième circonscription : les communes de l’unité urbaine de Paris ;

- Quatrième circonscription : les communes de la région Île-de-France non présentent dans les circonscriptions précédentes.

Circonscription 1

Circonscription 2

taux normal

Circonscription 3

Circonscription

4

1er arrondissement

2ème arrondissement

7ème arrondissement

8ème arrondissement

9ème arrondissement

10ème arrondissement

15ème arrondissement

16ème arrondissement

17ème arrondissement

Boulogne-Billancourt

Courbevoie

Issy-les-Moulineaux

Levallois-Perret

Neuilly sur Seine

Puteaux

3ème arrondissement

4ème arrondissement

5ème arrondissement

6ème arrondissement

11ème arrondissement

12ème arrondissement

13ème arrondissement

14ème arrondissement

18ème arrondissement

19ème arrondissement

20ème arrondissement

Communes de l’unité urbaine de Paris

Autres communes d’Île-de-France

Tarif TSB

Aussi, il convient de préciser que les organismes publics (bureaux possédés par l’État, collectivités territoriales, établissements publics), les associations et les organismes privés sans but lucratif à caractère sanitaire, social, éducatif ou culturel bénéficient d’un tarif réduit.

De plus, le législateur a mis en place une dérogation tarifaire pour les communes éligibles à la fois à la dotation de solidarité urbaine et de cohésion et au bénéfice du fonds de solidarité des communes de la région Île-de-France. Ainsi, les communes présentent en circonscription 2 bénéficieront d’un tarif réduit de 10% et les communes présentent en circonscription 3 auront pour tarif, ceux de la circonscription 4.

Par ailleurs, pour la TASS, les circonscriptions diffèrent de celles établies en TSB. De sorte que :

- La circonscription 1 regroupe Paris et le département des Hauts-de-Seine ;

- La circonscription 2 comprend les villes de l’unité urbaine ;

- La circonscription 3 regroupe les autres communes d’Île-de-France qui ne figurent pas dans les deux premières circonscriptions.

Tarif TASS